Ngoài các mẫu mô hình có tên gọi rất nên thơ, mang đầy tính liên tưởng như: Sao Hôm, Sao Mai, mô hình nến bắn sao … thể hiện sự phong phú về trí tưởng tượng của người Nhật. Thì mẫu mô hình nến Hanging Man – Người đàn ông treo cổ có lẽ là mẫu mô hình có cái tên gây ám ảnh nhất! Về cơ bản, đây cũng là 1 mẫu mô hình đảo chiều khá phổ biến. Nhưng tín hiệu mô hình cung cấp không thật sự hiệu quả như nhiều mẫu mô hình khác. Tuy nhiên, bạn có thể kết hợp nến Hanging Man cùng với các chỉ báo, RSI, MACD cũng sẽ cung cấp cho bạn các dấu hiệu cụ thể và khả quan để nâng tỷ lệ thắng trong mỗi lệnh giao dịch của bạn lên.

Hanging Man là gì?

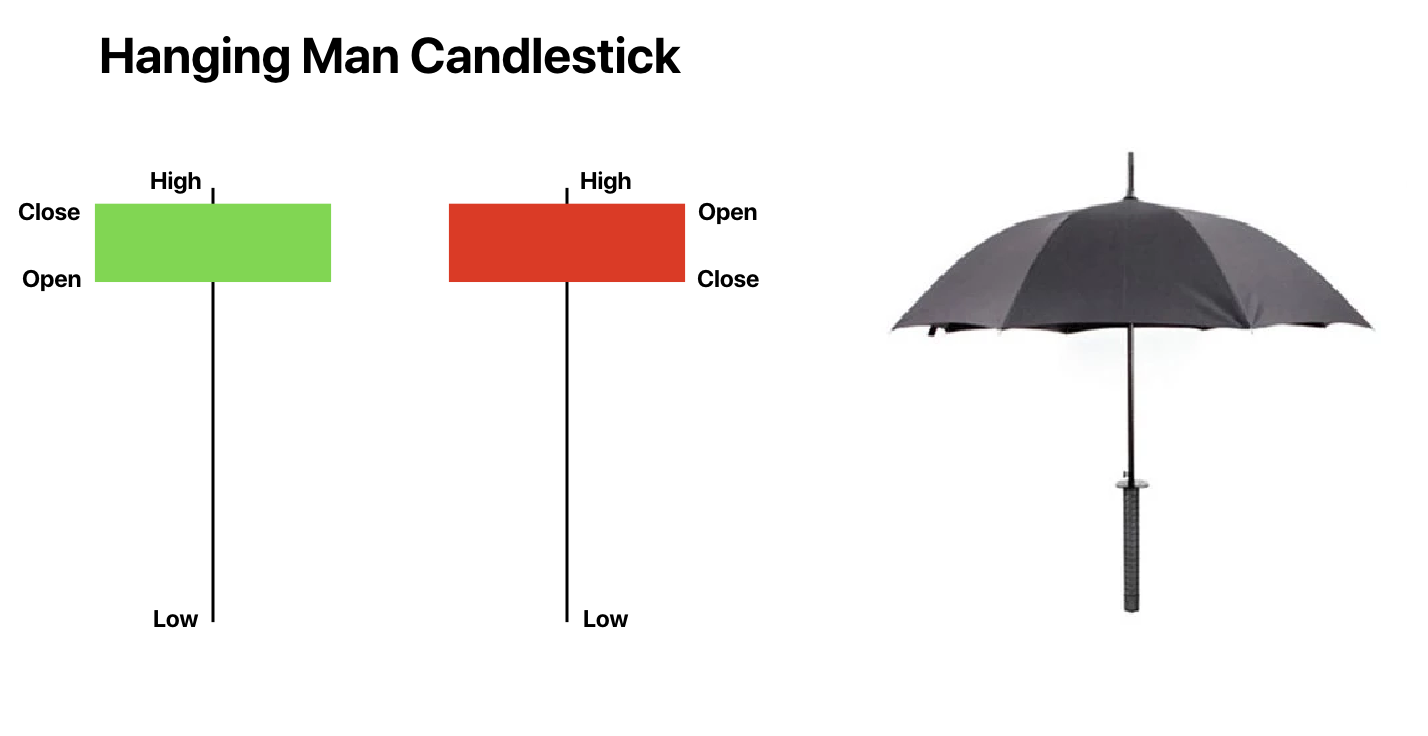

Nến Hanging Man hay Nến người đàn ông treo cổ là một loại nến trông khá giống Cái Ô, với phần thân nến ngắn nằm gần trên đỉnh cùng 1 chút xíu (hoặc không) râu nến đi kèm, cùng với bóng nến dưới rất dài trông như cán của cái ô vậy.

Và nghe cái tên người đàn ông treo cổ thì bạn biết đây chỉ 1 điềm báo không lành. Nên, khi mô hình nến này xuất hiện tại đỉnh của 1 xu hướng tăng giá thì chúng gần như là điềm báo, kết thúc quá trình tăng để bắt đầu tiến vào thời kỳ giảm giá.

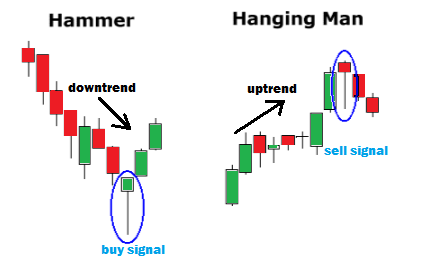

Cần lưu ý: màu sắc của Hanging Man không quan trọng, xanh hay đỏ đều được. Quan trọng nhất là các bạn không được nhầm lẫn mô hình này với mô hình nến búa Hammer, vì trông chúng thật sự khá giống nhau. Tuy nhiên, nếu Hanging Man luôn xuất hiện trong một xu hướng tăng thì Hammer lại xuất hiện trong một xu hướng giảm. Nghĩa là Hanging Man luôn xuất hiện ở đỉnh của 1 xu hướng, Hammer lại xuất hiện ở đáy xu hướng.

Đặc điểm của mẫu mô hình Hanging Man

Vị trí xuất hiện: nằm trong đỉnh của 1 xu hướng tăng giá mạnh, diễn ra trong 1 thời gian dài.

Độ dài, kích thước nến: thân nến nhỏ, hẹp, râu nến trên ngắn hoặc gần như không có, râu nến dưới dài, có độ dài ít nhất là phải gấp đôi thân nến, hoặc gấp 3 thì càng tốt

Màu sắc nến: không quan trọng. Nhưng theo Nison thì nến có màu đỏ (nến giảm) sẽ khẳng định rõ ràng xu hướng đảo chiều hơn là nến màu xanh (nến tăng).

Báo hiệu xu hướng: Giảm

Diễn biến tâm lý thị trường khi xuất hiện mô hình Hanging Man

Được xảy ra trong xu hướng tăng cho thấy phe Mua đang kiểm soát thị trường. Tuy nhiên, có 1 lượng lớn nhà đầu tư tìm cách bán tháo, nhưng không đủ lớn và mạnh, nên đã khiến cho nến rút chân tạo thành bóng nến (dưới) dài và thân nến ngắn chính là lúc hình thành nến Hanging Man. Điều này cho thấy thị trường đang muốn đẩy giá đi xuống, lực mua đã thực sự mất đà có vẻ yếu dần đi. Tuy nhiên phe mua vẫn tìm cách chống cự, tìm cách đẩy giá lên trở lại khiến cho nến tạo ra một ngưỡng nhạy cảm về giá. Chính vì thế, bạn phải chờ đợi tín hiệu xác nhận rằng xu hướng đảo chiều chuyển đổi từ tăng sang giảm có thể xảy ra. Nếu nến tiếp theo có giá đóng cửa thấp hơn nến Hanging Man trước đó.

Các bạn lưu ý: nến hình cái ô – Hanging Man hay nến người đàn ông – đu đỉnh – nên treo cổ xuất hiện ở rất nhiều vị trí khác nhau trên biểu đồ. Nhưng như tôi có nói từ trước đó, mẫu mô hình đảo chiều này thực sự khá yếu, nên để có thể sử dụng được, chúng phải nằm ở đỉnh của 1 xu hướng tăng các bạn nhé.

Như ở hình ảnh trên bạn có thể thấy, dù xuất hiện 1 cây nên Hanging Man nhưng nằm trong xu hướng giảm nên cây nến này không có tác dụng cho việc thực hiện 1 lệnh sell. Nếu bạn vẫn cố tính sell bạn có thể chỉ ăn lướt sóng, hoặc không cẩn thận sẽ bị thua lỗ!

Chiến lược giao dịch với nến Hanging Man

Trước khi đi tìm điểm entry vào lệnh, thì bạn cần làm các bước sau để xác định cụ thể xu hướng dài hạn, mà tôi từng nhấn mạnh là nó vô cùng quan trọng. Cách tốt nhất hãy phân tích đa khung thời gian bắt đầu bằng các khung thời gian lớn trước như khung ngày (khung daily) hoặc khung tuần (khung weekly) để quan sát xu hướng dài hạn của thị trường. Sau đó, tiến hành xem các khung thời gian nhỏ hơn h4 hoặc h1 để tìm điểm entry đẹp vào lệnh.

Bước 1: Xác định xu hướng dài hạn

Xem biểu đồ tại các khung lớn như khung D1 hoặc W1 để xác định rõ xu hướng dài hạn đang diễn ra là gì. Bạn tuyệt đối không được giao dịch chống lại xu hướng dài hạn các bạn nhé.

Mặc dù trong sóng có sóng, bạn hoàn toàn có thể giao dịch ngược hướng nhưng nên ở các khung nhỏ hơn. Khi giao dịch dài hạn, thì tuyệt đối không được đánh ngược hướng với xu hướng chính. Tốt nhất đối với các trader mới vào nghề, chúng tôi khuyên bạn chỉ nên đánh theo đúng sóng của thị trường, đánh ngược sóng sẽ rất dễ làm cho các bạn bị say sóng và khó lòng kiểm soát được tình hình.

Bước 2: Tìm điểm entry vào lệnh

Sử dụng các khung thời gian ngắn hơn như H1 hoặc H4 để xác định điểm vào lý tưởng.

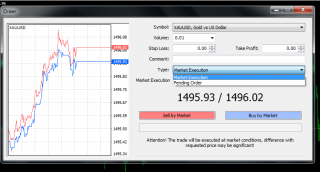

Điểm vào lệnh: sẽ là điểm vào nằm ở cây nến xác nhận thứ 2, sau cây nến Hanging Man. Ở trên tôi có nói, để ăn chắc, sau khi Hanging Man hình thành bạn phải chờ tới cây tiếp theo có giá đóng cửa thấp hơn nến Hanging Man, lúc này sẽ hình thành 1 cây nến giảm, và như vậy thì xu hướng đảo chiều giảm giá sẽ diễn ra chắc cú hơn.

Điểm cắt lỗ: cách đỉnh cao nhất của xu hướng tăng giá 2-3 pips

Bước 3: Sử dụng thêm các chỉ số hỗ trợ

Nếu chỉ sử dụng duy nhất mô hình Hanging Man, bạn sẽ rất dễ “fail” thua lỗ với lệnh đó. Tốt nhất phải kết hợp thêm các chỉ báo khác như RSI đang ở ngưỡng quá mua trên 80%, hay xuất hiện các tín hiệu phân kỳ MACD

Bước 4: Đặt lệnh giao dịch

Khi hoàn thành được toàn bộ bước trên bạn sẽ bắt đầu đặt 1 lệnh giao dịch và điểm cắt lỗ cách râu nên tăng giá cao nhất từ 2-3 pip.

Bước 5: Quản lý rủi ro

Dù có chắc chắn đến đâu thì nguy cơ thua lỗ vẫn xảy ra, vì lẽ đó bạn không nên tất tay hay all in trong bất cứ trường hợp nào, chỉ vào lệnh theo 1 khối lượng phù hợp để trong trường hợp rủi ro xảy ra bạn vẫn có thể bảo toàn vốn cho bản thân bạn.

Xem thêm:

Các cách quản lý vốn hiệu quả trong giao dịch forex

Bước 6: Khi nào nên đóng lệnh giao dịch?

Khi tham gia bất kỳ 1 lệnh giao dịch nào, tốt nhất tỷ lệ rủi ro R:R phải đạt 1: 2. Các bạn có thể tham khảo bài viết sau để hiểu về tỷ lệ R:R:

Risk Reward trong giao dịch forex là gì?

Các trader thường hay bông đùa rằng chốt lời tùy mồm, nghĩa là bạn cảm thấy mức lợi nhuận bạn kiếm được như vậy là đủ rồi, bạn có thể chốt bớt lệnh để bảo toàn vốn. Phần còn lại, có thể kéo điểm stop loss về điểm entry, hoặc nên sử dụng trailing stop để trong trường hợp không may giá vòng ngược lại có “cắn” stop loss, thì bạn cũng không bị mạo hiểm về vốn. Với trader cái sợ nhất chính là đang chuyển từ lãi thành lỗ nên cứ có lời là chốt, đừng quá kỳ vọng và tham lam!

Ví dụ về mô hình nến Hanging Man trong giao dịch forex

Cặp EURUSD khung D1

Như các bạn nhìn thấy trong ví dụ trên, sau 1 hồi tăng giá mạnh, bắt đầu xuất hiện 1 nến Hanging Man và theo ngay sau đó là 1 nến giảm mạnh. Như trên tôi có nói, nến thứ 2 này chính là tín hiệu xác quyết để xác nhận xu hướng đảo chiều giảm bắt đầu được hình thành. Thể hiện phe Buy đã thực sự yếu không đủ sức áp chế phe Sell, khi có 1 lượng tiền EURUSD được ồ ạt bán ra.

Nếu tại cây nến Hanging Man còn có sự chống trả từ phe buy, và lượng sell không đủ lớn nên hình thành bóng nến dài, thì tại cây nến đỏ nằm ngay sau Hanging Man cho thấy phe Buy đã thất bại và thời kỳ giảm giá đã tới.

Bạn có thể đặt lệnh như điểm ghi trên hình, stoploss cách râu nến 2-3 pip đề phòng trường hợp quét lệnh và nếu kiên trì bạn có thể kiếm được cả 43 pip với lệnh giao dịch này. Tuy nhiên, như tôi có nói cứ vừa mồm là được không cần tham. Vì thế có thể đóng lệnh khi bạn thấy đủ. Và 1 khi đã thấy đủ thì ko cần tiếc! Thời gian tiếc của đó, chúng ta có thể dồn tâm trí vào tìm các lệnh giao dịch khác, để thu lợi nhuận được nhiều hơn!

AD cho mình hỏi tại sao lại đặt stop loss ở trên cũng như việc giá xuống mình bán thì lời vậy?

không phải giá càng cao mình bán càng dc lời hay sao vậy AD?